במאמר הזה אני נעזר בספר מדריך הרווארד למנהלים (הוצאת מטר).

בסוף המאמר תמצאו קישור לרשימת מאמרים נוספים בהם נעזרתי בספר זה ולרשימת מאמרים נוספים בנושא של דוחות כספיים.

במאמר זה (חלק ב) אני מתייחס למאזן ולדוח תזרים המזומנים. בחלק הראשון שהיה בשבוע שעבר, כתבתי על דוח הרווח וההפסד.

המאזן

אם דוח רווח והפסד הוא דוח שמנהלים אינם מרבים להשתמש בו - המאזן הוא דוח שהשימוש בו הרבה יותר נדיר.

כפי שראינו, דוח רווח והפסד הוא דוח בקרה טוב אפילו ברמה חודשית. כאשר נוסיף עמודה של שיעורי ההוצאה (באחוזים מהמכירות) הדוח יצביע גם על מגמות.

המאזן לעומתו, הוא צילום של תמונת המצב ברגע הוצאתו.

התובנה העיקרית שניתן להפיק מהמאזן היא האיתנות של החברה ברגע הוצאת המאזן ובהשוואה לשנה קודמת.

הבנה של איתנות החברה חשובה למנכ"לים, למנהלים ובעצם לכל אחד ששוקל להשקיע במניות של החברה. המאזן חשוב גם לבנק בבואו לשקול מתן אשראי לחברה.

בספר מדריך הרווארד למנהלים מובא ההסבר הבא:

"[המאזן] מראה מה נמצא בבעלות החברה (נכסים), מה היא חייבת (התחייבויות) ומה שווייה בספרים.

[...] נכסים כוללים את כל המשאבים הממשיים שהחברה יכולה להפעיל בשירות העסק שלה. קטגוריה זו כוללת מזומנים ומכשירים פיננסיים (כגון מניות ואגרות חוב), מלאי של חומרי גלם ומצרים מוגמרים, קרקע, מבנים וציוד בתוספת חשבונות חייבים – כספים שהלקוחות חייבים לה בגין מוצרים ושירותים שרכשו.

ההתחייבויות הן חובות לספקים ולבעלי חוב אחרים.

[...] הון בעלים הוא מה שנותר אחרי שמפחיתים את סך ההתחייבויות מך הנכסים" (שם עמ' 237,8)

נסתכל על ההגדרה הבאה מהספר:

"נכסים פחות התחייבויות = הון בעלים

או

נכסים = התחייבויות + הון בעלים"

(עמ' 238 בספר).

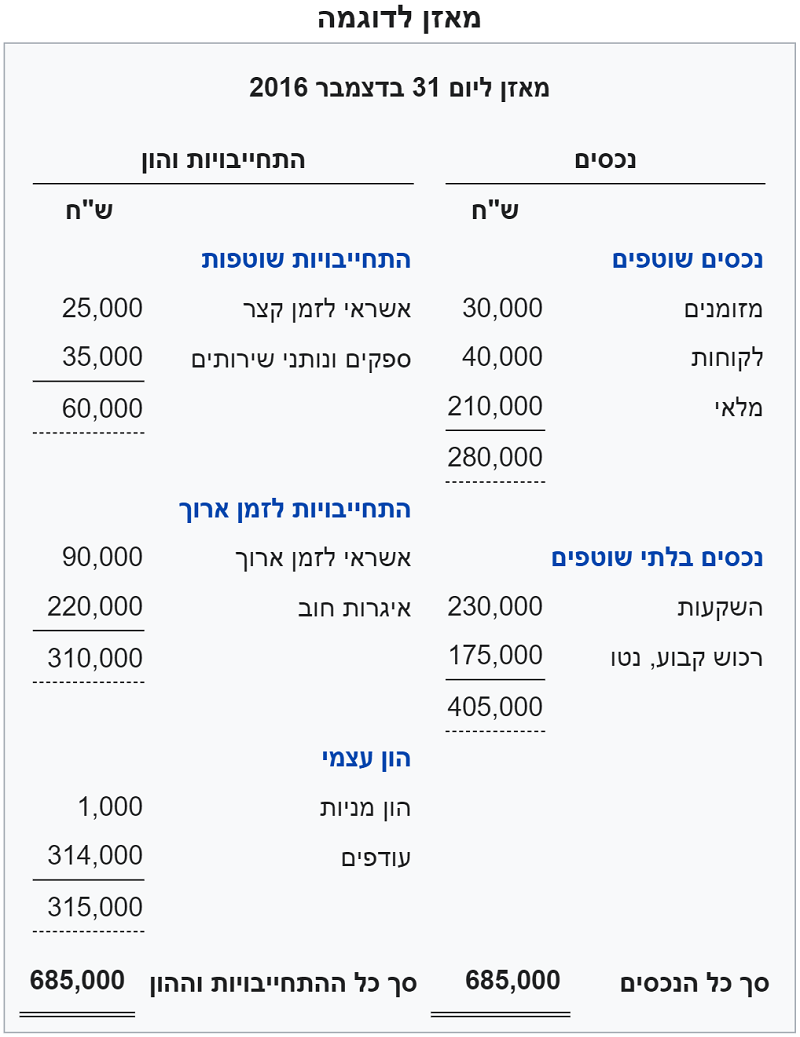

ראו דוגמה של מאזן שהעתקתי מוויקיפדיה:

הדוח הזה נקרא מאזן משום ששני הצדדים שלו (נכסים מצד אחד והתחייבויות והון בעלים מצד שני) תמיד יהיו מאוזנים (שווים).

להבדיל מהמאזן בדוגמה, בדוחות של החברה המאזן מוצג תמיד עם המאזן של השנה הקודמת ואנחנו יכולים לבחון את השינויים שקרו במהלך השנה.

נכסים שוטפים והתחייבויות שוטפות

כאשר חברה נקלעת לצרות והיא צריכה להפוך נכסים למזומן, לא כל נכסיה יהיו זמינים באותה מידה.

למשל, בין הנכסים של החברה יש מכונות ומבנים. כלל לא מובטח לה שבעת צרה היא תוכל למכור את המכונות או את המבנים שלה, ואולי היא תיאלץ למכור אותם במחיר נמוך במיוחד. נמוך מהערך שלהם במאזן.

מנגד יש לחברה "נכסים שוטפים: מזומנים וניירות ערך סחירים, חשבונות חייבים ומלאי. באופן כללי, נכסים שוטפים הם נכסים שאפשר להפוך למזומנים בתוך שנה".

בצד השני יש לחברה גם התחייבויות שוטפות. אלו הם "כספים שהחברה חייבת למלווים ולאחרים ושיש לשלמם בדרך כלל בתוך שנה. זה כולל התחייבויות לטווח קצר, משכורות לתשלום, מס הכנסה לתשלום, חשבונות זכאים והתחייבויות להחזרים בשנה השוטפת מתוך ההלוואות לטווח ארוך" (שם עמ' 239 ו-240).

כשאנחנו בוחנים את המצב של חברה מסוימת, הפער בין הנכסים השוטפים וההתחייבויות השוטפות חשוב לנו.

מינוף פיננסי

"שימוש בכספי הלוואות לרכישת נכס מכונה מינוף פיננסי [...] חברה ממונפת במידה רבה כששיעור החוב במאזן שלה גבוה יחסית להון שהושקע על ידי הבעלים" (שם עמ' 241). המינוף פיננסי יכול להיות הזדמנות מצוינת לרכוש נכסים טובים בעזרת הלוואות. באותה מידה מינוף פיננסי מהווה סיכון גדול כאשר ההשקעה לא מצליחה. או כאשר התנאים בשוק השתנו.

איילי הון לא מעטים נפלו כתוצאה ממינוף פיננסי לא מוצלח.

למשל, מי שהשקיע בהפקת נפט לא לקח בחשבון מגיפה עולמית שתשתק את תנועת המטוסים, תוריד דרמטית את צריכת הדלק ומחיר הנפט הגולמי יצנח.

מדוע זה חשוב לנו ונקודת אזהרה

המאזן משקף את איתנות החברה ברגע הפקתו. כפי שאנחנו יכולים לבחון חברות אחרות, כך אחרים בוחנים את החברה שלנו בעזרת המאזן. בפרט הבנק יבחן אותנו כאשר נבוא לבקש אשראי. גם משקיעים שישקלו אם להשקיע בחברה יבחנו את המאזן.

בכל ההגדרות של המאזן מציינים תמיד שהוא נכון לרגע הפקתו. כלומר שעל ידי מניפולציות שונות לפני הפקת המאזן, או מיד אחרי, ניתן להציג תמונה מעוותת.

בעלי חברות בעלי ידע פיננסי, מנסים מדי פעם למכור את החברה שלהם תוך שהם מציגים מצג שווא על ידי שינויים של רגע במאזן.

דוח תזרים המזומנים

"דוח תזרים המזומנים הוא הדוח שנמצא בשימוש הנמוך ביותר – והוא גם הפחות מובן מבין שלושת הדוחות הבסיסיים. הוא מראה בקטגוריות רחבות מהם המקורות לכספים שקיבלה החברה ומה השימוש שנעשה בהם בתקופת זמן מסוימת" (שם עמ' 242).

למעשה הדוח הזה הוא סוג של דוח "מקורות ושימושים" של הכספים בהם החברה השתמשה.

"בדוח ישנן שלוש קטגוריות עיקריות. פעילויות תפעול או פעילויות שוטפות, מתייחסות למזומנים שנוצרו על ידי הפעילות העסקית הרגילה של החברה וששימשו לצורך פעילות זו [...] פעילויות השקעה מכסות את המזומנים שהושקעו בציוד הון ובהשקעות אחרות (תשלומים) ומזומנים שנכנסו בגין מכירת השקעות כאלה (תקבולים), פעילויות מימון מתייחסות למזומנים ששימשו לצמצום חוב, לרכישת מניות בחזרה או לתשלום דיווידנדים (תשלומים), ולמזומנים שהתקבלו מהלוואות או ממכירת מניות (תקבולים) (שם עמ' 242-3).

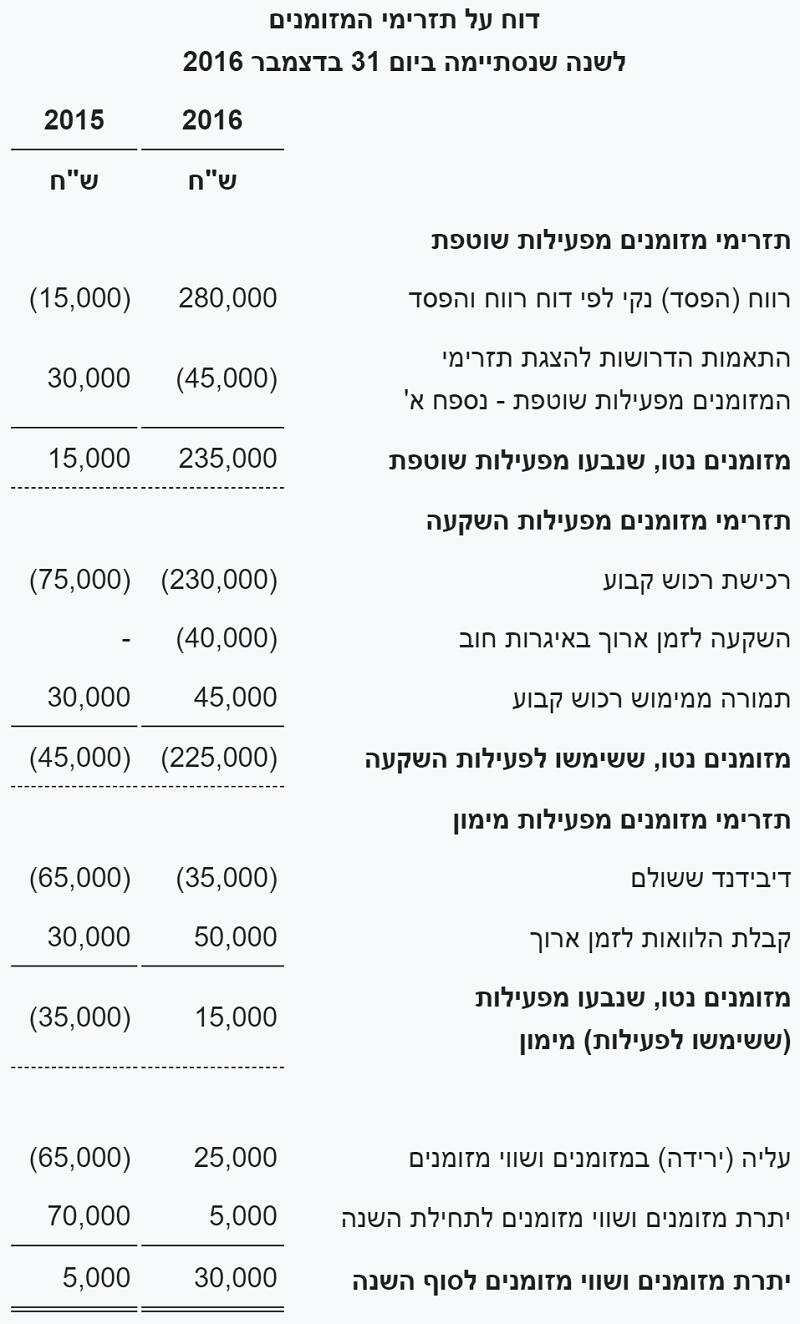

דוגמה לדוח תזרים מזומנים מוויקיפדיה

מהי חשיבותו של דוח תזרים המזומנים?

"מסמך זה שימושי מפני שהוא מראה אם החברה שלכם הופכת בהצלחה את הרווחים שלה למזומנים, ויכולת זו היא בסופו של דבר מה שישמור את החברה שלכם בעלת כושר פירעון. כלומר מסוגלת לשלם את החשבונות במועד" (שם עמ' 244).

בהמשך העורכים מציינים שני דברים מאד חשובים:

- "שימו לב שחברה יכולה להיות רווחית למדי ולמרות זאת לסבול ממחסור במזומנים בעקבות השקעות חדשות, לדוגמה, או בעיה בגביית חשבונות חייבים" (עמ' 244).

לא פעם אנשים מתבלבלים בין רווח ובין מצאי המזומנים. חברות יכולות לבצע מכירה למפיצים תוך הסכמה שהמפיץ ישלם רק אם וכאשר הוא ימכור את הטובין הלאה. בדרך זו החברה מציגה מכירות שעשויות להגדיל את הרווח שלה, אך היא לא מקבלת בגינן את התשלום.

הסיבה ל"תרגיל" כזה יכולה להיות לאפשר תשלום דיבידנד שקשור להיקף הרווח שהחברה מציגה. - "מכירה אינה באמת מכירה עד שהתשלום בגינה מתקבל. לכן, שימו לב לחשבונות חייבים" (עמ' 244).

גם בנושא זה רב הבלבול. אחד הביטויים של הבלבול בין מכירה (חשבונית) ובין תשלום שהתקבל בגין המכירה (קבלה), הוא תשלום עמלה לסוכני מכירות על חשבוניות במקום על קבלות (על כסף שהגיע).

אז אם כך, האם דוח תזרים מזומנים חשוב?

הדברים שכתבתי למעלה מצביעים על כך שהדוח יכול להיות בעל חשיבות רבה. אבל אם הוא דוח חשוב מדוע הוא מתפרסם רק עם המאזן (בדרך כלל פעם בשנה)?

הדוח מתאר לנו את מה שקרה בעבר. התפקיד של המנהלים הוא לבחון את הגורמים שבעבר בנו את המצב הנוכחי כדי לתכנן את העתיד.

אם הדוח מתפרסם רק פעם בשנה יחד עם המאזן ונשאר כמידע בלעדי של רואה החשבון, המנכ"ל ומועצת המנהלים, הוא מאבד את הערך הביצועי שלו. את הערך שהחברה יכולה הייתה להפיק ממנו בהתנהלות השוטפת.

תזרים מזומנים שוטף

נראה לי שבמידה מסוימת השם של הדוח "תזרים מזומנים" יכול להטעות.

לתפיסתי "תזרים מזומנים" מתייחס לזרימה של הכסף פנימה והחוצה והשפעה על המצב בחשבון הבנק של החברה. לא צילום מצב ברגע הפקת הדוח של המקורות והשימושים של הכספים של החברה.

אני ממליץ בחום שפעם בחודש, כאשר המנכ"ל דן עם הנהלת החברה על המדדים העיקריים – הוא יציג גם את דוח הרווח וההפסד ואת תזרים המזומנים השוטף של החברה.

תזרים המזומנים השוטף מושפע מתשלום החובות שהלקוחות חייבים לנו, ומהפער בין תנאי התשלום של החברה לספקים שלה ותנאי התשלום שהיא מאפשרת ללקוחות שלה.

הטיפול בחובות של החייבים (בדוח שנקרא "גיול חובות") הוא בעל חשיבות עצומה לתפקוד השוטף של החברה ושרידותה.

לכן דוח התזרים השוטף הוא דוח חשוב שיש להציגו להנהלת החברה לפחות פעם בחודש. עם ניתן היה להציג בהזדמנות זו גם את "דוח תזרים המזומנים" שהוא אחד משלושת הדוחות הפיננסיים שהצגתי למעלה – החברה הייתה יוצאת נשכרת.

מעטה של סודיות

דוחות תזרים המזומנים הם חלק מהדוחות שמנכ"לים רבים שומרים תחת מעטה של סודיות ואפילו הנהלת החברה אינה חשופה להם.

לנושא הסודיות התייחסתי בחלק א (במאמר שפרסמתי לפני שבוע) ולא אחזור על כך – רק אציין שלדעתי זו טעות גדולה.

עקרון מספר 1: תסתכלו על ההקשר

עורכי הספר מציגים לנו שלושה עקרונות שאני מבקש להתייחס אליהם:

ראשית, אני מבקש לציין כי העקרונות הבאים נכונים אל רק לגבי כל הדוחות הפיננסיים אלא לכל המדדים.

"עיקרון מס' 1: תסתכלו על ההקשר.

אל תסתפקו במדידת הביצועים של החברה או של הצוות שלכם כרגע" (שם עמ' 236).

נניח שאתם מוכרים עשרים מיליון ₪ (בשנה, בחודש או בשבוע, תלוי בגודל שלכם), זה נתון חשוב, אבל הוא כמעט חסר משמעות אם לא נדע כמה מכרתם עד היום. וכמה מוכרים המתחרים שלכם. יש שוני מהותי בפעולות שתנקטו כאשר הנתון הזה הוא חלק מהצמיחה שלכם או שאתם בתהליך של האטה.

לא פחות חשוב יהיה לבחון מה מצבכם בהשוואה ליעדים שלכם.

ולבסוף, עדיף להציג תיאור גרפי של הנתונים. רובנו נתקשה להוציא מסקנות מאוסף של מספרים, ואולי אפילו נרפרף עליהם ונמשיך הלאה. אבל הצגה גרפית מאפשרת לנו להבין בהרף עין את התמונה הגדולה ומסייעת לנו לקבל החלטות על תכנית הפעולה הנדרשת.

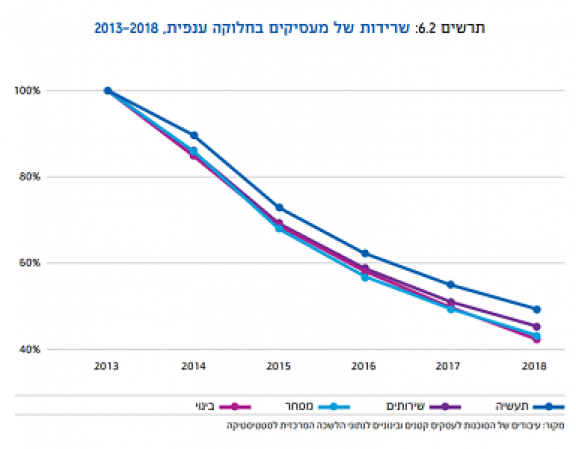

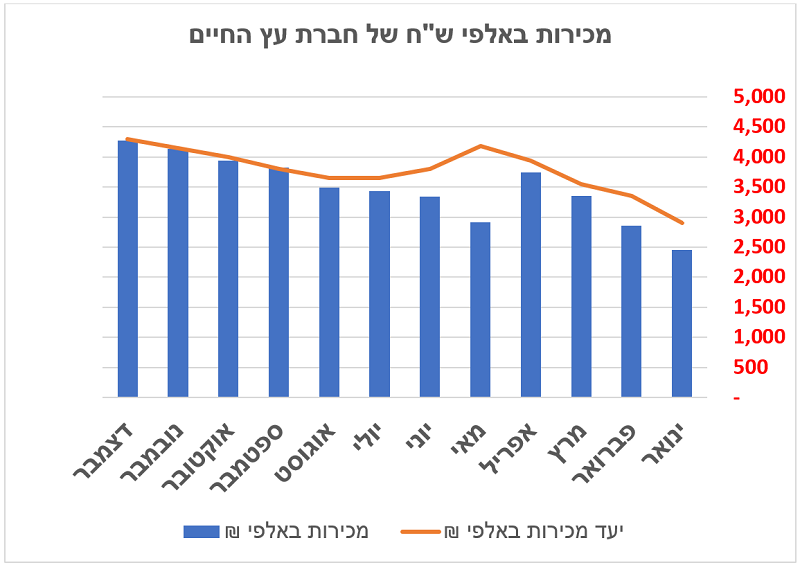

דוגמה כיצד להפוך ערימה של מספרים לנתונים מאירי עיניים

הדוגמה למטה אינה שייכת לדוחות הפיננסיים אלא ללוח מחוונים חודשי של חברת

"עץ החיים", אבל היא ממחישה לנו את החשיבות של דרך התצוגה, ההשוואה וההקשר.

דוגמה ראשונה, רק מספרים:

|

חברת עץ החיים |

מכירות |

שכר עבודה |

תזרים שוטף |

עמידה במועדי |

|

ינואר |

2,450 |

26% |

164 |

|

|

פברואר |

2,851 |

20% |

-113 |

|

|

מרץ |

3,350 |

22% |

-131 |

|

|

אפריל |

3,739 |

38% |

-20 |

69% |

|

מאי |

2,916 |

23% |

-39 |

71% |

|

יוני |

3,341 |

28% |

-140 |

66% |

|

יולי |

3,427 |

28% |

0 |

68% |

|

אוגוסט |

3,495 |

27% |

-29 |

75% |

|

ספטמבר |

3,821 |

21% |

-50 |

73% |

|

אוקטובר |

3,937 |

23% |

62 |

92% |

|

נובמבר |

4,134 |

20% |

26 |

90% |

|

דצמבר |

4,277 |

23% |

28 |

95% |

המספרים מאפשרים לנו לערוך השוואה בין החודשים, אבל קשה ללמוד מהם על המגמות ולבנות תכנית פעולה.

דוגמה שניה, נוסיף יעדים:

|

חברת עץ החיים |

מכירות 2014 |

יעד מכירות |

שכר עבודה |

יעד לאחוז |

תזרים שוטף |

יעד לתזרים |

עמידה במועדי |

יעד לעמידה |

|

ינואר |

2,450 |

2,900 |

26% |

22% |

164 |

0 |

90% |

|

|

פברואר |

2,851 |

3,355 |

20% |

22% |

-113 |

0 |

90% |

|

|

מרץ |

3,350 |

3,550 |

22% |

22% |

-131 |

0 |

90% |

|

|

אפריל |

3,739 |

3,935 |

38% |

22% |

-20 |

0 |

69% |

90% |

|

מאי |

2,916 |

4,185 |

23% |

22% |

-39 |

0 |

71% |

90% |

|

יוני |

3,341 |

3,800 |

28% |

22% |

-140 |

0 |

66% |

90% |

|

יולי |

3,427 |

3,650 |

28% |

22% |

0 |

0 |

68% |

90% |

|

אוגוסט |

3,495 |

3,650 |

27% |

22% |

-29 |

0 |

75% |

90% |

|

ספטמבר |

3,821 |

3,800 |

21% |

22% |

-50 |

0 |

73% |

90% |

|

אוקטובר |

3,937 |

4,000 |

23% |

22% |

62 |

0 |

92% |

90% |

|

נובמבר |

4,134 |

4,150 |

20% |

22% |

26 |

0 |

90% |

90% |

|

דצמבר |

4,277 |

4,300 |

23% |

22% |

28 |

0 |

95% |

90% |

מחד, היעדים מספקים לנו את ההקשר של הנתונים. אך מאידך נוספו לנו עוד מספרים, אנחנו מוצאים את עצמנו מול יותר מדי מספרים, והנטייה "הטבעית" שלנו תהיה לא להתעמק בהם.

דוגמה שלישית, צבעים בהתאם לעמידה ביעד:

מפתח הצבעים:

|

98% מהיעד או יותר |

|

|

יותר מ-92% ופחות מ-98% מהיעד |

|

|

92% או פחות היעד |

|

חברת עץ החיים |

מכירות |

יעד מכירות |

שכר עבודה |

יעד לאחוז |

תזרים שוטף |

יעד לתזרים |

עמידה במועדי |

יעד לעמידה |

|

ינואר |

2,450 |

2,900 |

26% |

22% |

164 |

0 |

90% |

|

|

פברואר |

2,851 |

3,355 |

20% |

22% |

-113 |

0 |

90% |

|

|

מרץ |

3,350 |

3,550 |

22% |

22% |

-131 |

0 |

90% |

|

|

אפריל |

3,739 |

3,935 |

38% |

22% |

-20 |

0 |

69% |

90% |

|

מאי |

2,916 |

4,185 |

23% |

22% |

-39 |

0 |

71% |

90% |

|

יוני |

3,341 |

3,800 |

28% |

22% |

-140 |

0 |

66% |

90% |

|

יולי |

3,427 |

3,650 |

28% |

22% |

0 |

0 |

68% |

90% |

|

אוגוסט |

3,495 |

3,650 |

27% |

22% |

-29 |

0 |

75% |

90% |

|

ספטמבר |

3,821 |

3,800 |

21% |

22% |

-50 |

0 |

73% |

90% |

|

אוקטובר |

3,937 |

4,000 |

23% |

22% |

62 |

0 |

92% |

90% |

|

נובמבר |

4,134 |

4,150 |

20% |

22% |

26 |

0 |

90% |

90% |

|

דצמבר |

4,277 |

4,300 |

23% |

22% |

28 |

0 |

95% |

90% |

בדוגמה הזו קל להתמצא. במבט אחד אנחנו מזהים היכן להתמקד.

גם בלי לצלול לעומק קל לראות את השיפור שחל לאורך השנה (מעבר מאדום לירוק).

לוח מחוונים כזה מאפשר לנו לקבל תמונה מהירה על מספר מדדים.

אם נרצה להתמקד במדד אחד ולטפל בו נציג את הנתונים בגרף.

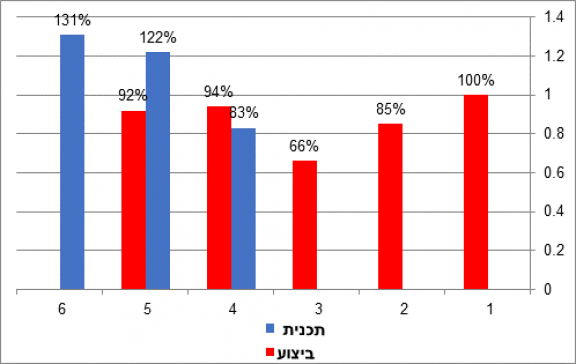

דוגמה רביעית, תצוגה גרפית:

התצוגה הגרפית נותנת תמונה מהירה וטובה על כל מדד וגם השוואה מהירה ונוחה של התוצאות בפועל (כאן העמודות בכחול) מול היעד (כאן הקו הכתום). בהרף עין אנחנו מקבלים תמונת מצב ויכולים למקד את מאמצי השיפור.

שימו לב להבדל בין שתי הדוגמאות הראשונות (אוסף מספרים שאינו ברור) ושתי האחרונות ובעיקר זו של התצוגה הגרפית (קל לקבל את תמונת המצב).

בדרך כלל נעבור על הנתונים בישיבות סיכום תקופתיות בהן יציגו הרבה נתונים. בישיבות כאלו גדל עוד יותר החשש שנתעייף מכמות המספרים ונאבד מיקוד. כך שהיתרון של תצוגה בהירה וממקדת גדל מאד.

האם ראיתם אי פעם גרפים של נתונים מתוך המאזן?

אני לא זכיתי לראות אף פעם גרפים של נתונים מהמאזן. אך אין זה אומר שהצגה כזו לא יכלה להועיל מאד.

כפי שכתבתי בפתיחה, המאזן הוא דוח שמנהלים ממעטים להשתמש בו. הוא יותר בשימוש של רואי חשבון ואנשים שעיסוקם הקבוע הוא במספרים.

נראה לי שאם המאזן ודוח תזרים המזומנים היו מונגשים בדרך בהירה יותר עם השוואה לאורך כמה שנים - של הנתונים המרכזיים – השימוש בהם היה נפוץ יותר.

עיקרון מס' 2: תסתכלו קדימה וגם אחורה

"כשאתם מקבלים החלטות פיננסיות חשובות, כגון השקעת הון גדולה, עליכם לחשוב לא רק מה מאפשרים לכם ביצועי העבר אלא גם מה יניב העתיד. נתחו נתונים עתידיים, כגון תחזיות כלכליות או התנהגויות צרכנים צפויות, בנוסף לביצועי העבר" (שם עמ' 236).

כאשר אנחנו מדברים על נתונים עתידיים, תחזיות והתנהגויות צפויות – עלינו להיות מאד זהירים. כל תחזית תהיה מהרהורי ליבנו וככל שננסה להציג מספרים "אובייקטיביים", בהכרח יהיה להם בסיס רופף ביותר במציאות העתידית.

אחרי שנה וחצי בעומק מגפת הקורונה העולמית אין צורך להכביר מילים כדי לשכנע עד כמה העתיד אינו צפוי.

על כן אני ממליץ לעבוד רק עם ניתוחי רגישות, או What If. כלומר לבחון את התוצאות הצפויות בהינתן אפשרויות לא צפויות שתכפה עלינו המציאות בעתיד.

לפני קצת יותר משנה, כשמגפת הקורונה עוד הייתה בתחילתה, כתבתי מאמר בשם "בתקופה של משבר כלכלי חיוני לקבל החלטות עסקיות בעזרת ניתוח רגישות לשינויים". במאמר זה הצגתי את הדרך לבנות את ניתוח הרגישות לשינויים ואני ממליץ ללמוד את הנושא שם. אני ממליץ בחום רב לא לקבל החלטות על השקעות או החלטות חשובות אחרות בלי לקחת בחשבון שהכל יכול לקרות ולבצע ניתוח רגישות כאמור.

עיקרון מס' 3: פקפקו בנתונים שלכם

"אף על פי שהעסק שלכם מתבסס על מתמטיקה, מספרים עלולים להטעות בקלות [...] קורות המידע שלכם הם בדרך כלל אנושיים [...] והדעות הקדומות שלהם עלולות לסלף את הנתונים או את האופן שבו הם מוצגים" (שם עמ' 236).

זכרו תמיד שהנתונים יכולים להטעות. בפרט כשמשתמשים בגיליונות אקסל הטעויות אורבות בכל פינה.

סיכום והמלצה

בשני המאמרים האחרונים הצגתי את שלושת הדוחות הפיננסיים החשובים: דוח רווח והפסד, מאזן ודוח תזרים מזומנים.

דוח רווח והפסד נמצא בשימוש רב יותר ואילו המאזן ודוח תזרים המזומנים בשימוש מועט.

בחברות קטנות רבות (עד גובה מחזור של 20 מיליון ₪ בשנה) ואפילו בחברות גדולות יותר – כלל לא עובדים עם הדוחות הללו. אפילו המנכ"ל אינו רואה אותם.

יש חברות שכן עובדות עם הדוחות הללו, אבל המנהלים שלהן לא מפיקים מהם את מה שניתן היה להפיק.

יש לכך כמה סיבות:

- מנהלים רבים לא מתמצאים בדוחות (בעיקר במאזן ובדוח תזרים המזומנים)

- הדוחות מופקים באיחור אחרי סוף התקופה המדווחת. המידע אינו עדכני או שהוא מתייחס לעבר וניתוח שלו כבר אינו רלוונטי ליצירת שינוי

- הנתונים רשומים בדרך שמקשה להבין את הדוח ולהתמצא בים המספרים

- מנכ"לים שומרים את הדוחות תחת מעטה של סודיות. אינם מעבירים לדרגים תחתיהם ואפילו לא להנהלת החברה

ההמלצות שלי:

- אני ממליץ לכל מנכ"ל לקבל דוח רווח והפסד כל חודש, ככל האפשר קרוב למועד סיום החודש הנסקר

- עדיף להכניס לדוח הערכות של ההוצאות ולקבל את הדוח מוקדם

- לבקש מרואת החשבון או מנהלת החשבונות להציג את הדוחות בצורה מצומצמת ובהבלטה של הנתונים החשובים. כפי שהראיתי בשני המאמרים האחרונים. למשל, בדרך גרפית, או בצבעים ולהתמקד בנתונים המהותיים בלבד (כלל פארטו)

- לחשוף את מידע לפורום רחב ככל האפשר תוך שיתוף בחשיבה על דרכי השיפור וחיבור של כל אחד לחלק שלו בשיפור.

שאלת סקר חשובה

התוצאות של הדוחות הכספיים והמידע שניתן לקבל מהם קשורים קשר הדוק ליעדים. מכאן עולה שאלת הסקר:

כיצד מנהלים אצלכם את היעדים?

אני מזמין אותך לצפות בתוצאות ההצבעה שהייתה עד כה ולהצביע בסקר.

קישור למאמרים נוספים בהם נעזרתי בספר מדריך הרווארד למנהלים

- כיצד האינטליגנציה הרגשית משפיעה על התפקוד שלכם כמנהלים וכיצד לשלוט בה? מאמר משנת 2020

- מה חושבים עליכם העובדים שלכם ואיך תשפיעו על כך? מאמר משנת 2021

- איך ליצור תקשורת אפקטיבית? מאמר משנת 2021

- מדוע יש מנהלים ריכוזיים ואיך ליצור שינוי? מאמר משנת 2021

- מפת חשיבה ודורשת – כלים לפיתוח חשיבה יצירתית מאמר משנת 2021

- כיצד הדוחות הכספיים עוזרים לנהל את החברה? (חלק א) מאמר משנת 2021

קישור למאמרים נוספים בנושא של הדוחות הכספיים

- על מנכ"לים של חברות קטנות ודו"חות כספיים מאמר מאת דובי שור משנת 2013

- על תזרים המזומנים מאמר משנת 2014

- כיצד להכין תכנית עבודה לשנת 2018 צעד אחרי צעד מאמר משנת 2017

- על מה אני מסתכל בדוחות הכספיים? מאמר משנת 2019

- כיצד להכין תכנית עבודה ותקציב לשנה הקרובה 2020 ולבאות אחריה? מאמר משנת 2019