עד כמה המודל הצ'יליאני הוא מודל חכ"מ (חסכון כספי מתואם)?

המפקחת על הביטוח, דורית סלינגר, פרסמה בתאריך 17/02/2015 חוזר לגבי מסלולי השקעה בקופות גמל.

ככלל, הנושא אינו חדש לנו, למעט התייחסותה של המפקחת למודל השקעות תלוי-גיל, שעל פיו היא מורה לגופים המוסדיים לנהל מסלולי ברירת מחדל תלויי-גיל לפי הפירוט הבא:

- מסלול השקעה לעמיתים עד גיל 50 (המסלול הצפוי יתבסס על מכשירים פיננסים בעלי סיכון גבוה יחסית).

- מסלול השקעה לעמיתים מעל גיל 50 ועד גיל 60 (המסלול הצפוי יתבסס על איזון של מכשירים פיננסים בעלי סיכון גבוה עם מכשירים ברמת סיכון נמוכה יותר).

- מסלולי השקעה לעמיתים מעל גיל 60 (המסלול הצפוי יתבסס על מכשירים פיננסים בעלי רמת סיכון נמוכה).

לצד מסלולי ברירת המחדל, ינוהלו מסלולים המיועדים לקבוצות גילאיות, על פי תאריך הלידה (לדוגמה מסלול לילידי 1960 עד ילדי 1969).

הגוף המוסדי ינהל בחשבון נפרד מסלול בסיסי למקבלי קצבה וניתן לנהל מסלולים נוספים.

המודל המתואר לעיל מבוסס על המודל הצ'יליאני.

המודל הצ'יליאני:

בשנת 1980, במסגרת השלטון הצבאי של פינושה, חוקק הרודן את סעיף מס' 3500 לחוק ובו שינוי מערכת הפנסיה מ-תכנית זכויות ל-פנסיה המבוססת על צבירה אישית.

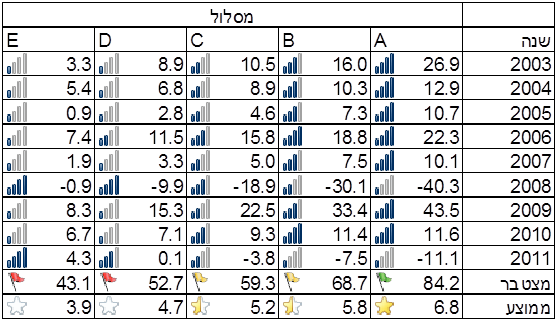

במסגרת העקרונות עליהם מבוססת השיטה, קרן הפנסיה תנהל 5 קופות (A,B,C,D,E, כך במקור) כאשר מסלול A הוא המסוכן ביותר ומסלול E הוא המסלול השמרני ביותר.

הסיכון מוגדר לפי המכשירים הפיננסים. כך, במסלול A ההשקעה מבוססת על מניות ובמסלול E ההשקעה מבוססת על מכשירים מבטיחי תשואה יציבה (כגון אג"ח ממשלתיות ומשכנתאות). יתר המסלולים מבוססים על תמהיל משתנה.

לעמיתים מוקצית אפשרות לצבור בקופה המתאימה למאפיין הגיל שלהם וכל עמית יכול להחזיק עד שתי קופות.

האם מצב העמיתים והפנסיונרים במודל הצ'יליאני טוב יותר?

על פי בדיקה שביצעה התאחדות חברות הניהול של קרנות הפנסיה בצ'ילה (פורסמה בשנת 2012), מערכת הפנסיה צמחה מדי שנה החל מ-1981. עד ליום הבדיקה נצברו בה כ-134 מיליארד $.

במערכת הפנסיה קיימים כעשרה מיליון עמיתים ומתוכם כמיליון עמיתים מחזיקים בשתי קופות שונות.

מערכת הפנסיה משקיעה הן בתחומי המדינה עצמה והן מחוצה לה - כ-36% מהכספים מושקעים מחוץ למדינה.

פיזור הכספים על פי מסלול השקעה:

| מסלול | % מהכספים הצבורים בקרנות |

| A - מסוכן | 18.3% |

| B | 18.5% |

| C- ביניים | 40.5% |

| D | 14.8% |

| E - סולידי | 7.9% |

מסלולי השקעה נעים ממסוכן לסולידי, בדומה למקובל בישראל שבה מרבית הכספים צברום ב"מסלול כללי", בצ'ילה מרבית הכספים צבורים ב"מסלול ביניים".

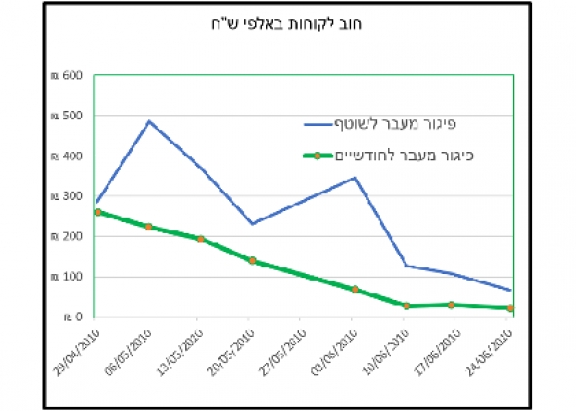

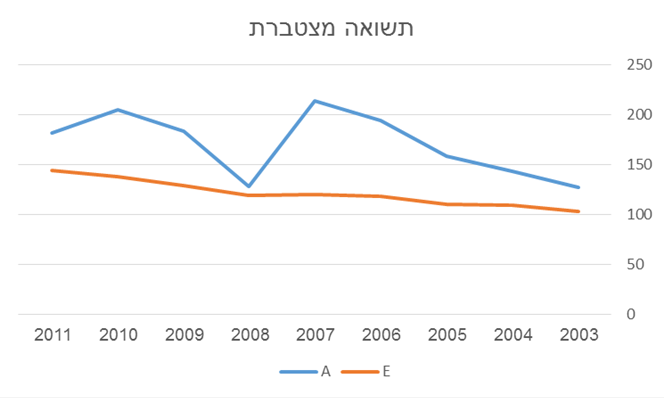

תשואת המסלולים:

ניתוח התשואות של המסלולים מראה שבטווח של 9 שנים המסלול המסוכן משיג את התשואות הגבוהות יחד עם זאת שונות התשואה במסלול זה גבוהה יותר לכן הניתוח ההשוואתי יכול להשתנות על פי אורך התקופה הנבדקת.

ההתנהגות במסלולי הקיצון A ו-E:

בניתוח התשואה השנתית והתשואה המצטברת בתקופה רואים שהמסלול המסוכן השיג תשואה טובה יותר ובאף שנה התשואה המצטברת הייתה נמוכה מזאת שהשיג המסלול הסולידי.

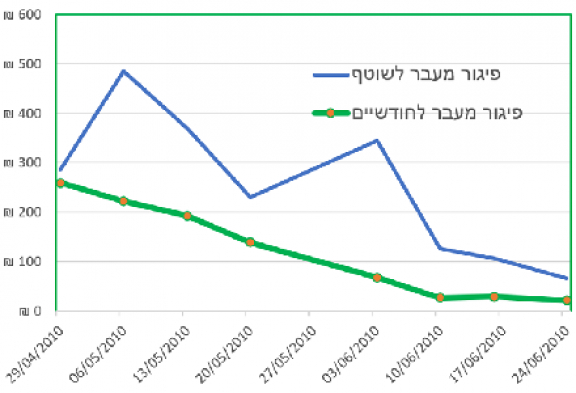

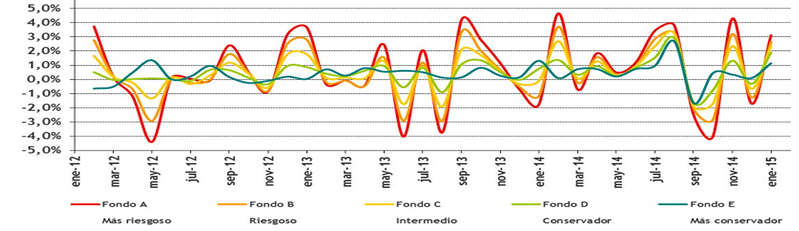

בבדיקת המשך שפורסמה השנה, מסכמת את התשואות מינואר 2012 ועד ינואר 2015 ניתן להתרשם מהמשך תנודתיות המסלולים:

הבדיקה מהווה ניתוח המשך לפרסום שתיארתי עד כה, גם בניתוח זה אפשר לראות את השונות בין מסלולי ההשקעה.

סיכום המודל הצ'יליאני:

על פי הפרסומים לעיל, קשה לקבוע במדויק אם מצב העמיתים במודל הצ'יליאני טוב יותר. השיטה הצ'יליאנית עובדת בצ'ילה והדבר ניכר בנתונים.

בצ'ילה, מספר המסלולים מוגבל עם מאפיינים ברורים כך שהעמיתים הצוברים בשישה קרנות פנסיה שונות יכולים לבצע השוואה מסודרת.

נתון נוסף שיש לקחת בחשבון הוא שהקרנות בצ'ילה, יחלו רק בעוד 10 שנים לשלם לפנסיונרים הראשונים שכל הפנסיה שלהם נצברה על פי המודל.

לסיכום:

חוזר המפקחת מגדיר שלוש קבוצות גיל והקבצות לפי תאריכי לידה. אני צופה שבמצב כזה יהיה לעמית הישראלי קשה לבצע השוואות ולקבל החלטות.

ניתן להתווכח מהו מאפיין הטווח בו צריכה להיות מנוהלת הצבירה החל מגיל הפרישה. האם קצבה שמתקבלת לאורך 20 שנה ויותר צריכה להיות מנוהלת ללא סיכונים כלל או שיש מקום לקחת סיכונים ולגבות אותם בתכנון פיננסי נכון?

אני חושב שהתשובה למודל ההשקעות הנכון נמצאת במאפייני העמית ולא בחקיקה.